瞄准千亿口腔护理市︽场,国内外企业均有大动作

2月1日,狮王(LION)宣布将在中国上海市新建研发基地,5月将成立100%出资的子公司,以牙膏等口腔护理产※品为中心,开发符合中国当地需求的商品。

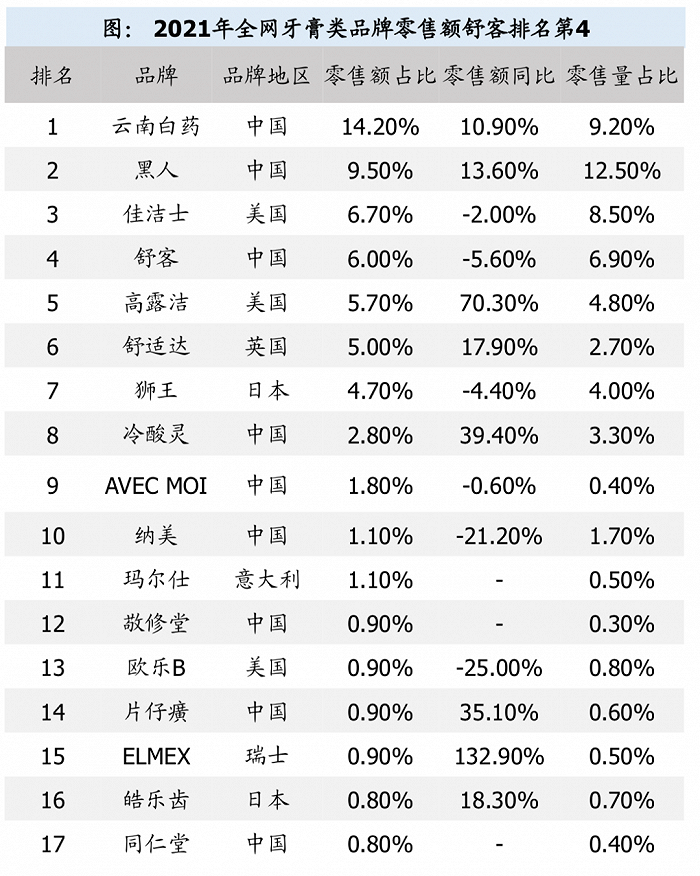

2月2日,倍加洁集团股份有︾限公司(以下简称“倍加洁”)发布了《关于收购薇美姿实业(广东)股份有限公司(以下简称“薇美姿”,系“舒客”的母公司)16.4967%股权的公告》,交易标∏的定价4.71亿元。

或正因此次股权收购的利好消息,2月3日,倍加洁市值增长超2亿元。

01、行业供应链龙头为何与“老四”深度联姻?

在Ψ 倍加洁对薇美姿这场收购的背后,是两位行业◤强者的长板互补,也是这个市场逐渐活跃,资本推动技术交流,集中利用的体现。

首先说一下这个收购事件的主导方↓,具有供应链优势,口腔护理品类齐全的倍加洁。根据倍加洁的财报内容,其不仅在国内市场具〓备上亿产能,其自主品牌“倍加洁”(由唱跳明星刘雨昕代言①)已全线进入全国大部分一二线城市的国际性及本土大型超市。除此之外,其产品还能出口英国、美国、巴西、日本、泰国等多个国【家和地区。

而这次被收购的薇美姿,主打舒客(Saky)和舒客宝贝(SakyKids)两大核心品牌。舒客牙膏◇的历史可以追溯至2006年,作为舒客牙膏的母公司,薇美姿在2014年正↑式成立,舒客宝贝品牌则诞生于2015年。可以说,在较为传统的国内口腔护理市场,薇美姿在营销上一直很有自己的想法。

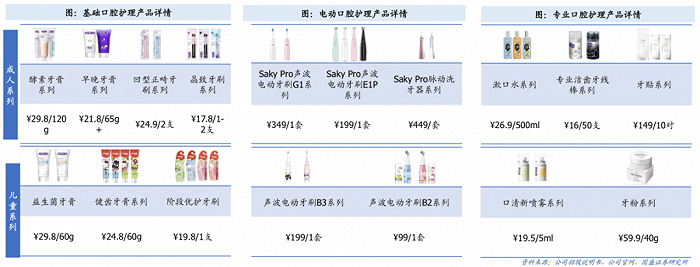

对比两〖者可以发现,倍加洁的优势还是在以牙膏和牙刷为主的基础护理上。而在当前,口腔护理行业由以牙膏和牙刷为主的基础口腔护理向漱口∩水、电动牙刷等进阶口腔护理发∑ 展,而薇美姿在进阶类产品上具有明显优势。

国金证券整理

两者合作,不仅有利于进一步提升倍加洁供应链的协同价ω 值,提升品牌的营销能力,且打通品牌在漱口水,电动牙刷等进阶产品的发展。同时,倍加洁在国外渠道①的布局也可以为薇美姿旗下品牌的出口提供更◎好的机会。

也许是早就看到ㄨ了这一商机,倍加洁早在2021年就对薇美姿出手了。

2021年1月,倍加洁全资子公司扬州倍加洁日化有限♀公司出资5500万元,持有珠海沄舒股权投资基金合伙企业(以下简称"沄舒一期")98.2143%的出资份额;2021年3月,公司全资子公司南京沄洁科技有限公司出资2.5亿元,持有※珠海沄舒二期股权投资基金合伙企业(以下简称"沄舒二期")99.6016%的出资份额。

倍加洁ぷ就是通过通过沄舒一期、沄舒二期间接持有薇美姿的股份比例合计15.6683%股权。而本次交易完成后,倍加洁将持有薇美姿的32.165%的股份,成为后者的第一大【股东。

02、冲击IPO无果的薇美姿急需调整

相比于倍加洁的主动出击,曾经一心赴港上市的薇美姿却显得有些为现实¤妥协。如今,其冲击港股的招股书已经失效。也许薇美姿也开始清醒地认为,在独立上市之前,自己还有一些“功课”需要补■一下。

财务方面,2021年、2022年1-9月,薇美姿营业收入分别为18.12亿元、12.29亿元,净利润分别为-4.45亿元、1.06亿元。不难发现,在2021年薇美姿出现了大幅亏损,原因是◣当期计入了5.74亿元可赎回注资的账面值变动。而这后面折射出的则是薇美姿走资本道路所造成的混乱的股权关系。各种对赌协议,产权╳变更正在打乱薇美姿内部的战略□ 步伐节奏。

除此之外,薇美资最常被外界质疑的一点,就是研发投入力度不足。据招股书披露,薇美姿研发费◆率不足2%,研发人数占比不足4%,处于行业较低水平。

薇美姿的主要产品线;国金证券整理

研发投入力度不足或与薇美姿“第三方”经营模式】有关,薇美姿主要任务是品牌运营和销售。从员工构成看,薇美姿员工共计738名,其中销售『和营销人员达545人,占比74%;供应链、研发和质量控制等环节的人员合计占12%。

有业内人士分析,在这样的处境下,薇美姿选择依傍倍加洁其实更像是了解自身情况后的一种选择,而背后的动█力则是口腔护理这个还未被完全开发且潜力无限的蓝海市场。“如果不赶紧查漏补缺,集中可用资源▼▼,薇美姿或将会错过发展扩大的最佳时机。”

03、口腔护理精细化意识觉醒,国内外企业纷纷在行动

自1993年云南白药上市和2004年两面针上市后,国货牙膏在资本市场似乎归于㊣平静。如今,这个市场又要在资本领域热闹起来了。

随着2022年两大口腔护理品牌“冷酸灵”和“舒客”试图通过二级市场上市寻求突破,深圳素士科技股◣份有限公司(主要品牌有素士)、广州星际悦动股份有限公司(主要品牌有usmile)等企业也正在紧随其后冲刺IPO。

事实上,在本土企业寻求发展和突破的同时,外资们也╳早已开始虎视眈眈地盯着这块肥肉。

以狮王为例,此次在上海建立研发基地和子公司,就是要从研发,销售,投资等∩多重角度摸清中国市场的规律。其中,新公司的资本金约为3.3亿日元,狮王的中国业务主要由制造和销售牙刷等的子公司青岛狮王负责。

如果站在行业进行◤比较,外资在↘中国的投入多半以建厂为主,而目前在中国安置了研发基地★的口腔护理外资企业可能主要以高露洁,还有佳洁士所属的宝洁为主。被欧美口护外企所占领的中国市场,以狮王为代表的日资企业也▽开始想加码抢占市场份额。

狮王集团表示,力争到2030年在中国实现1000亿日元(约合人〗民币52亿元)规模的营业收㊣入。

立下如此宏伟的目标,中国的口腔护理市场到底有多大潜力?

据中商研究ξ院数据显示,我国△口腔护理行业在2017年到2021年稳定发展,市场零售总额由582亿元增至1025亿元,复合年增长率为15.5%。随●着口腔护理产品渗透率的提高及消费升级,我国ξ 口腔护理的市场规模预计2022年达到1155亿元,同比增长11.5%。另据●弗若斯特沙利文预计,2025年中国口腔护理市场规模有望达到1522亿元。

根据《2022京东口腔行业趋势报告》,我国电动牙刷市场规模约80亿元,与牙膏、牙刷共同进入成@熟品类。而其它辅助口腔护理用品仍处于加速增长阶段。漱口水销量增速领跑口∮腔护理类产品,2021年市场◥规模达到25亿元,预计2026年市场规模将达到65亿元。

而比起广阔的市☆场空间,入局的企业实际上还没达到规模。

根据倍加洁财报,这一市场主要呈现出三》个梯队的竞争格局:

第一梯队主要◥还是以外资巨头构成,以高露洁为代表;第二梯队则是由本土品牌组成,主要以以云南白药为代表的传统品牌和以苏士≡、usmile、参半这样↘的新兴品牌为代表;第三梯队则是由区域性品牌组成,如杭州的舒倍登、广东雅丽洁。

根据Euromonitor欧睿信息咨询的数据》╱,国产品牌云南白药、舒客等市场占有率与高露洁和佳洁士之间的差距越拉越小,而后两者的市占率事实上也在〒逐年下滑。

而新兴品牌们也是抓住了社交媒→介型销售渠道的机▃会,呈现爆发趋势。以参半为例,其仅在抖音平∏台的年GMV即超过1.5亿元。

这十多ξ年间,国内牙膏市场风起云涌。从田七拍卖、两面针艰难生存,到usmile、素士♂等新品牌诞生,国内的口腔护理市场已经发生大变局。

而此时,市场也正ζ 在迎来新的风口机会,国产品●牌们竞相上市,外资品牌们开始进行研发和资本的渗透,为的只不过在行业爆发期来之前,能获得『更多的市场话语权。